O QUE É? PARA QUE SERVE?

Esse evento informa os pagamentos referentes aos rendimentos do trabalho com ou sem vínculo empregatício e o pagamento de Participação nos Lucros ou Resultados (PLR) objeto de negociação entre a empresa e seus empregados. Aplica-se também aos benefícios pagos por RPPS. Todo empregador que pagou para trabalhadores remuneração, rendimento ou PLR e benefícios do RPPS são obrigados a enviar esse evento.

QUANDO DEVE SER ENVIADO?

Deve ser enviado até o dia 7 do mês seguinte ou antes do envio do fechamento dos eventos periódicos (evento “S-1299 – Fechamento dos Eventos Periódicos”), o que ocorrer primeiro. Deve ser feito após o envio dos eventos “S-1000 – Informações do Empregador”, “S-1010 – Tabela de rubricas” (exceto para os casos de pagamentos relativos à período anterior à obrigatoriedade do eSocial), “S-1200 – Remuneração de trabalhador vinculado ao Regime Geral de Previdência Social”, “S-1202 – Remuneração do servidor vinculado a Regime de Previdência Social”, “S-1207 – Benefícios previdenciários – RPPS”, “S-2299 – Desligamento”, “S-2399 – Trabalhador sem vínculo de Emprego/Estatutário – Término”, conforme o caso, e S-2200-Cadastramento Inicial do Vínculo e Admissão/Ingresso do Trabalhador”, no caso de pagamento de férias (não é necessário o S-1200, mas o empregado deve constar no RET). Antecipa-se o vencimento para o dia útil imediatamente anterior quando não houver expediente bancário.

O QUE MAIS POSSO SABER?

1º) A responsabilidade de efetuar os cálculos do Imposto sobre a Renda Retido na Fonte – IRRF é da fonte pagadora (o empregador) e as regras para as retenções do IRRF são as estabelecidas no Manual do Imposto sobre a Renda Retido na Fonte – MAFON.

2º) Para efeitos deste evento entende-se por trabalhador beneficiário a Pessoa Física (CPF) que auferiu remuneração, salário, vencimento, soldo, subsídio, proventos, pensão ou rendimentos no qual houve ou não retenção de IRRF pela fonte pagadora.

3º) Deve ser enviado um único evento S-1210 por mês de apuração para cada trabalhador.

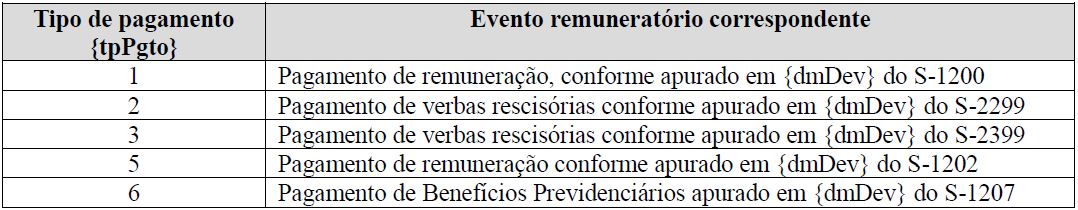

4º) Todo pagamento informado neste evento deve ser previamente informado em um dos eventos relacionados abaixo, com exceção do pagamento de antecipação de férias e de valores relativos a período anterior ao eSocial.

5º) Conforme mencionado no item anterior, os pagamentos do tipo {tpPgto} igual a 7 – Recibo de férias, ou 9 – Pagamento relativo a competências anteriores ao início de obrigatoriedade do eSocial, podem ser enviados sem o prévio lançamento em um dos eventos S-1200/S-1202/S-1207/S-2299 ou S-2399.

6º) Podem ocorrer até 60 informações de pagamento, identificadas pela data e pelo tipo. O detalhamento de cada informação de pagamento é feito pelo demonstrativo {ideDmDev} no caso de pagamento total e excetuados os tipos de pagamento “7” e “9”.

7º) Quando houver mais de um pagamento no mês, com datas distintas, deve ser enviado um único evento S – 1210 informando todos os pagamentos, cada um com sua data e características próprias. Por exemplo: é informado um único evento S-1210 no caso de pagamento de salário da competência anterior no dia 05; adiantamento, pago no dia 20; e PLR, paga no dia 25, identificados por distintos demonstrativos de pagamento {ideDmDev} no evento S-1200 – Remuneração do Trabalhador (ver Informações Adicionais do evento S- 1200 deste manual).

8º) Para cada pagamento a empresa deve utilizar um grupo de Informações do(s) pagamento(s) efetuado(s) [infoPgto], o qual requer as seguintes informações:

a) Data de pagamento;

b) Indicação se o pagamento está sendo efetuado ao beneficiário residente no Brasil ou não;

c) Tipo de pagamento, informando:

c1) Pagamento de remuneração, conforme apurado em {dmDev} do S-1200,

c2) Pagamento de verbas rescisórias conforme apurado em {dmDev} do S- 2299,

c3) Pagamento de verbas rescisórias conforme apurado em {dmDev} do S-2399,

c4) Pagamento de remuneração conforme apurado em {dmDev} do S-1202 – Remuneração de servidor vinculado a Regime Próprio de Previdência Social,

c5) Pagamento de Benefícios Previdenciários,

c6) Recibo de férias e

c7) Pagamento relativo a competências anteriores ao início de obrigatoriedade do eSocial.

Conclusão: toda remuneração informada no S-1200 – Remuneração do Trabalhador vinculado ao Regime Geral de Previdência Social, S-1202 – Remuneração de servidores vinculados a Regime Próprio da Previdência Social, S-1207 – Benefícios previdenciários – RPPS, S-2299 – Desligamento e S-2399 – Trabalhador Sem Vínculo de Emprego/Estatutário – Término – deverá ter seu efetivo pagamento informado no evento S-1210.

9º) No grupo [detPgtoFl] devem ser informados os pagamentos efetuados conforme o valor líquido {vlrLiq} apurado da seguinte forma:

a) Se {indPgtoTt} = [S], o valor líquido deve corresponder à soma dos vencimentos ({tpRubr=1}) menos a soma dos descontos ({tpRubr=2}) das rubricas informadas 1) nos eventos S-1200, S-1202, S-2299 e S-2399; e 2) as retenções e deduções de pensão alimentícia informadas no grupo {retPgtoTot}.

b) Se {indPgtoTt} = [N], o valor líquido deve corresponder à soma dos vencimentos {tpRubr=1} menos a soma dos descontos {tpRubr=2} das rubricas informadas em {infoPgtoParc}.

10º) Dependendo da informação do campo indicativo de pagamento total ou parcial {indPgtoTt} o empregador deverá enviar as informações do grupo [retPgtoTot] ou [infoPgtoParc]. No caso de pagamento total, deverá discriminar as rubricas que representam os descontos de IRRF e pensão alimentícia. Já no caso de pagamento parcial o valor pago deverá ser discriminado para cada rubrica que compõe a base para apuração do valor líquido informado no grupo [detPgtoFl].

11º) No caso dos eventos S- 2299 e S-2399 o demonstrativo será identificado, também, pelo respectivo número do recibo de entrega {nrRecArq} do arquivo/evento que contém as informações do desligamento/término do TSVE que originou o pagamento.

12º) No grupo [detPgtoBenPr] devem ser informados os pagamentos efetuados conforme o valor do pagamento {vlrLiq} apurado com base no demonstrativo de valores devidos {ideDmDev} do evento S-1207 – Benefícios previdenciários – RPPS.

13º) Quando a empresa pagar rendimentos do trabalho e da prestação de serviços, sem vínculo de emprego, a trabalhadores não residentes no Brasil e remeter esses valores para o exterior, deve utilizar o grupo de informações [IdepgtoExt], no qual detalha o endereço no país de destino do valor remetido.

14º) No grupo [detPgtoFer] deve ser informado o pagamento do Recibo de Antecipação de Férias, com sua tributação específica do IRRF. O pagamento informado neste grupo não tem vinculação, e prescinde de prévia informação no S-1200. Ressalte-se que os valores pagos a título de férias integrarão a folha da competência (S-1200), proporcionalmente aos dias de férias gozados, como base de cálculo da Contribuição Previdenciária e do FGTS.

15º) No grupo [detPgtoAnt] devem ser informados os pagamentos relativos a competências anteriores ao início de obrigatoriedade, mas efetivados já na vigência do eSocial, ressalvadas as situações de remuneração de períodos anteriores informadas no grupo {infoPerAnt} do S-1200 (com {perApur} dentro da obrigatoriedade do eSocial). O pagamento informado neste grupo não tem vinculação, e prescinde de prévia informação nos eventos remuneratórios S-1200, S-1202, S-1207, S-2299 e S-2399 e será utilizado apenas para fins de IR (regime de caixa). Neste sentido, a formatação desta informação é diferente da dos demais grupos: não serão informadas rubricas e sim os valores das bases de cálculo, retenções, deduções ou isenções do IR, por tipo de incidência.

16º) Existindo pagamento de pensão alimentícia é obrigatória a identificação do nome do beneficiário e do valor da pensão alimentícia e, nos casos exigidos pela legislação, o CPF do beneficiário.

17º) Quanto à eventual necessidade de retificação do S-1210, deve ser observado o seguinte:

a) Se {indRetif} = [2], o evento correspondente ao número de recibo original informado em {nrRecibo} deve referir-se ao mesmo beneficiário indicado no evento retificador.

b) Caso o erro que deu origem à retificação tenha ocorrido em relação à identificação do beneficiário, o evento incorreto deve ser excluído, através do evento específico de exclusão, e um novo evento com a correta identificação de beneficiário deve ser transmitido como original.

c) Caso o evento que está sendo retificado/excluído seja relativo a um movimento já encerrado, a retificação/exclusão só será aceita se enviada após o evento específico de reabertura das informações (S-1298).

18º) A informação de pagamentos futuros, como regra, é vedada. A data de pagamento deverá obedecer às seguintes validações:

a) Se {tpPgto} = [1,5], a data de pagamento não pode ser anterior a {perRef} informado no grupo {detPgtoFl}. Em caso de {perRef} anual (formato “AAAA”), será considerada, para efeito de aplicação dessa regra, “AAAA-12” como competência;

b) Se {tpPgto} = [2], a data de pagamento não pode ser menor que o mês anterior da data informada em {dtDeslig} do evento S-2299;

c) Se {tpPgto} = [3], a data de pagamento não pode ser menor que o mês anterior da data informada em {dtDeslig} do evento S-2399.

19º) A retificação do evento S-1200 ou S-1202 não necessariamente interfere no evento S-1210 que o referencia. Por exemplo, se for inserido novo demonstrativo no S-1200 a ser pago em mês de apuração posterior, o S-1210 não precisa ser alterado. Já no caso dos eventos S-2299 ou S-2399, tendo em vista que o número do recibo é referenciado no evento S-1210, qualquer retificação nesses eventos demandará prévia retificação do evento S-1210 correspondente, para exclusão do pagamento em questão.

20º) Se após o envio do evento S-1210 for realizado novo pagamento dentro do mesmo mês de apuração, não constante no evento já enviado, este evento deverá ser retificado para contemplar também este pagamento superveniente, porquanto o evento S-1210 deve ser único por CPF e mês de apuração.

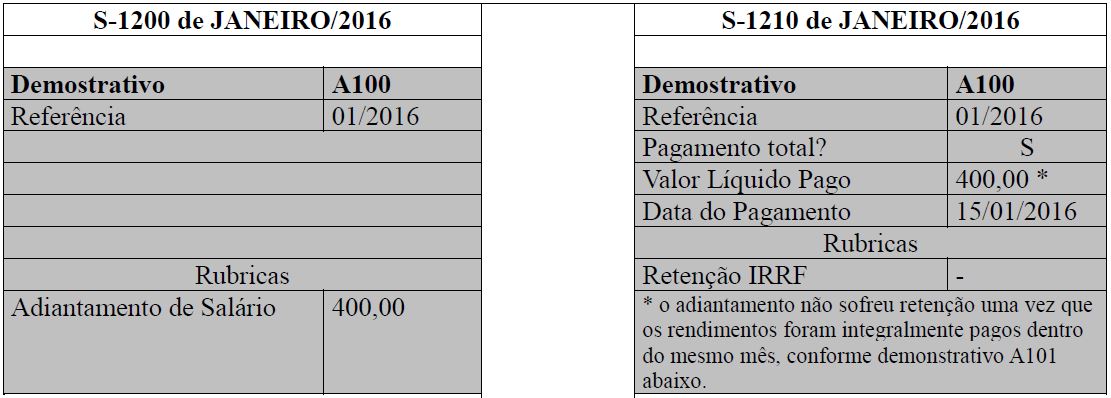

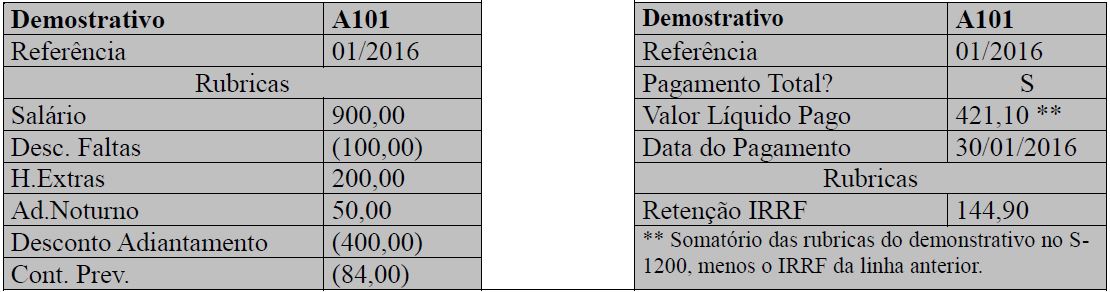

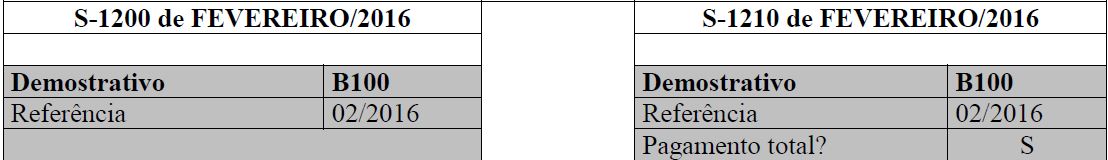

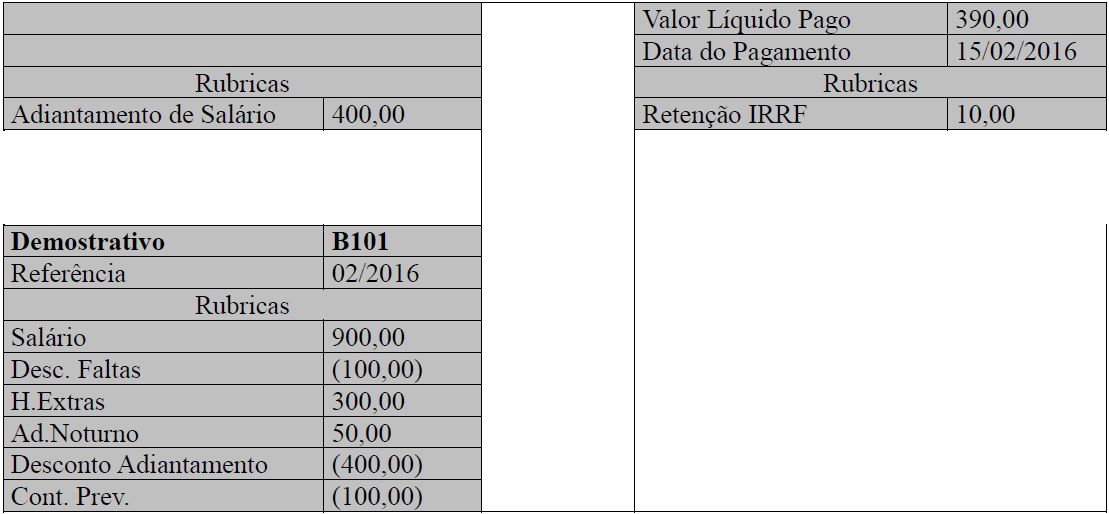

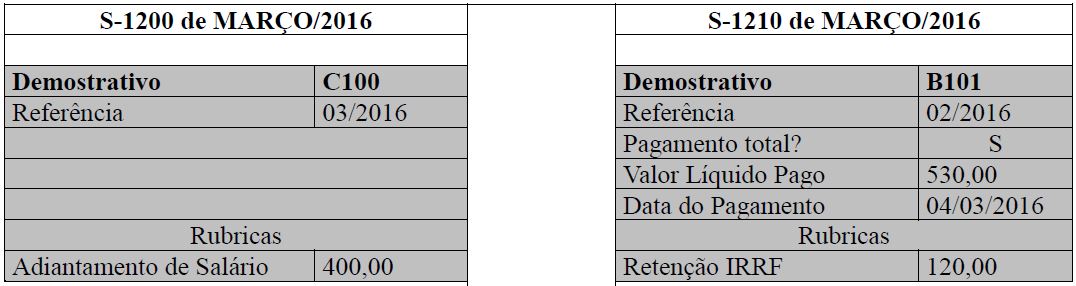

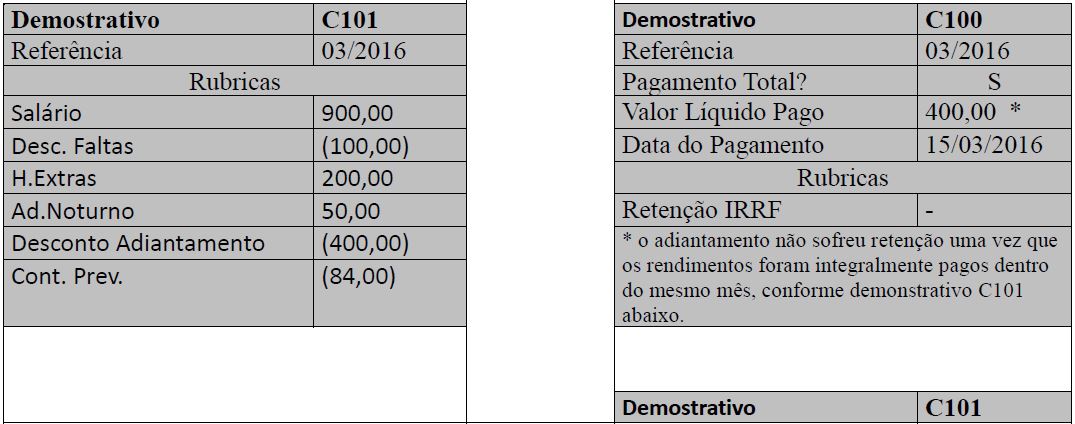

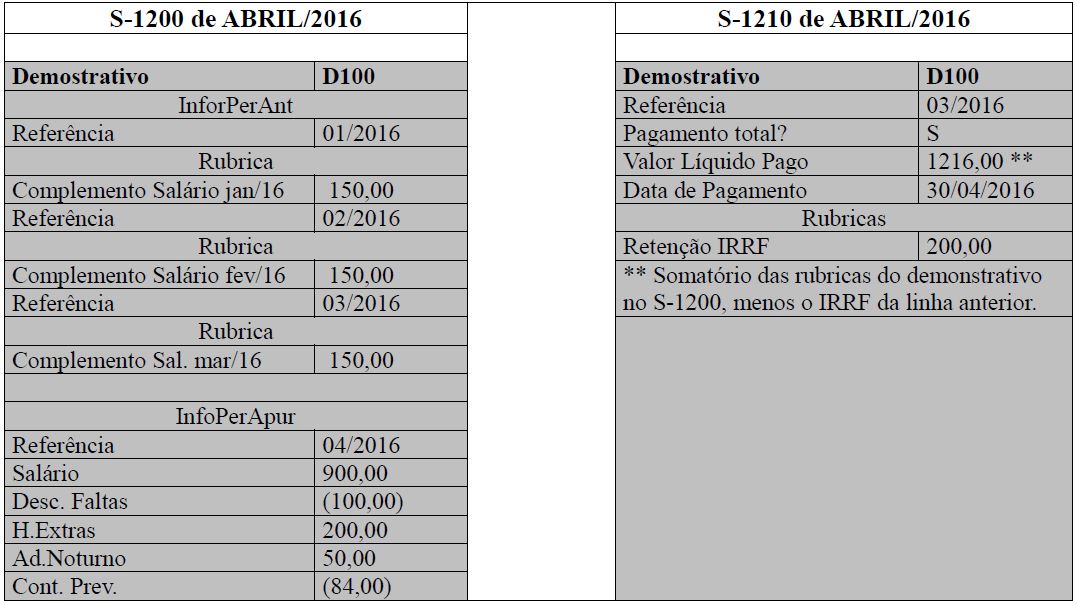

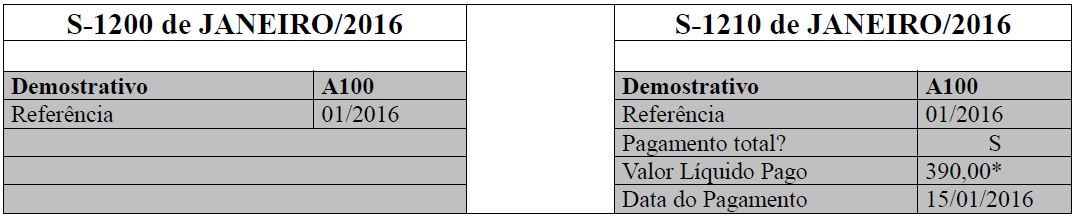

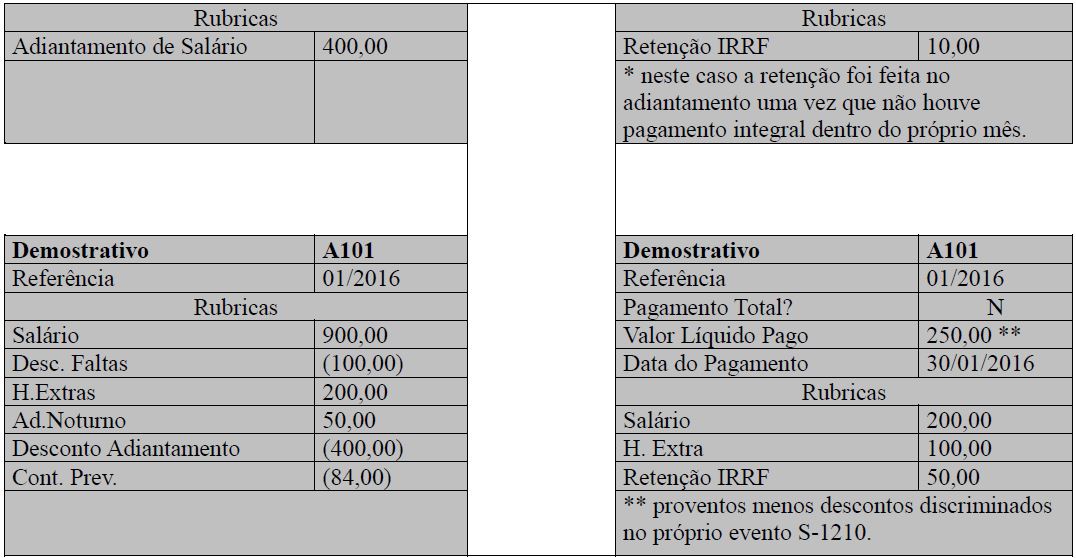

21º) Exemplos de informações a serem prestadas nos eventos S-1200 e S-1210 (os valores de IRRF são fictícios e não foram apurados conforme a tabela progressiva):

Exemplo 1

Neste mês de o trabalhador recebeu todo o seu salário dentro do mesmo mês trabalhado.

Parte no dia 15/01 (adiantamento) e o restante no dia 30/01. Salário pago totalmente no Prazo.

Exemplo 2

Em fevereiro o trabalhador recebeu o adiantamento quinzenal dentro do mesmo mês trabalhado, mas recebeu as demais verbas no dia 05 do mês seguinte.

Exemplo 3

Em março o trabalhador recebeu o restante do salário de fevereiro em 05/mar e o adiantamento quinzenal do mês de março em 15/03.

Exemplo 4

Em abril, foi assinada Convenção Coletiva de Trabalho obrigando o pagamento de complemento salarial referente aos meses de Janeiro/16, Fevereiro/16 e Março/16. O pagamento referente a essas parcelas, além do salário normal do mês de abril, foi feito em parcela única dentro do mês de abril.

Exemplo 5

Neste exemplo a mesma remuneração citada no exemplo 1 foi objeto de pagamento parcial referente ao demonstrativo A101.

Você precisa de algo a mais relacionado ao eSocial?

Ainda tem dúvidas?

Saiba mais e solicite sua visita!